Облако тэгов

Binance BTC/USD Coinbase DeFi ETF ETH/USD Ethereum FTX NFT Ripple SEC Solana Альткоины Бизнес идеи Блокчейн Взлом Инвестиции Искусственный Интеллект Криптобиржа Крипторынок Метавселенная Мошенничество Политика Прогноз и аналитика Россия Рынки США Стейблкоин Технологии Финансы бизнес биткоин криптовалюты майнинг новости новости финансов регулирование суд технический анализ

Опросы

🏦 Оправдана ли текущая оценка акций Тинькофф?

Тинькофф (TCS Group) долгое время оставался одним из крупнейших российских банков, которого не затронули санкции. Однако, рано или поздно это должно было случиться: 25 февраля текущего года данный банк попал под санкции со стороны ЕС, что стало причиной отключения от SWIFT, а также ограничения по операциям с валютой. Это, конечно, неприятно, но далеко не смертельно: основа бизнеса, в виде кредитных продуктов для населения, никак не пострадала, а банк продолжил наращивать свое присутствие на этом рынке.

📊 Результаты 1 квартала

📈 Чистый процентный доход вырос на 28% г/г и на 15% кв/кв.

📉 💵Чистый комиссионный доход сократился на 20% г/г и на 8% кв/кв. Снижение связано с высокой базой 1 квартала прошлого года, когда Тинькофф заработал большую разовую прибыль от денежных переводов за границу и других валютных операций. С учетом снижения ажиотажного спроса на трансграничные переводы, а также попадание под санкции, повторить успех в данном сегменте будет трудно.

📈 За вычетом валютных операций, комиссионный доход вырос на 36% г/г. Это еще раз подтверждает тот факт, что с органическим ростом у банка все в порядке.

📈 Чистая прибыль выросла на 58% кв/кв. Смотреть годовую динамику большого смысла нет, так как на фоне создания резервов чистая прибыль в 1 квартале прошлого года была близка к нулю.

💼❗️Объем кредитного портфеля вырос на 11% г/г. При этом доля просроченных кредитов выросла с 9,1% до 11,4%, что говорит об ухудшении качества заемщиков. Бизнес Тинькофф очень сильно завязан на кредитные продукты для физлиц, поэтому за его показателем просроченной задолженности нужно внимательно следить. Именно в этом месте кроется главный риск для бизнес-модели банка. Для сравнения, у Сбера этот показатель гораздо ниже и составляет всего 2,3%.

🧮 Сейчас Тинькофф оценивается в 18,1 годовых прибылей. Однако нужно понимать, что оценка частично искажена слабыми прошлогодними кварталами. Если экстраполировать результаты 1 квартала, заложив умеренный ежеквартальный рост в 10%, то форвардная оценка составит 8,6 годовых прибылей. Таким образом, если бы Тинькофф платил дивиденды по схеме Сбера (50% от ЧП), то форвардная дивидендная доходность к текущей цене могла бы составить чуть менее 6%.

Много это или мало при текущих темпах роста - каждый решает сам. Однако, нельзя забывать про риски, связанные с иностранной пропиской и техническими трудностями в выплате дивидендов. На мой взгляд, рынок их недооценивает.

#TCSG

⚠ Не является индивидуальной инвестиционной рекомендацией!

@investokrat

НАЧАТЬ ТОРГОВАТЬ

Тинькофф (TCS Group) долгое время оставался одним из крупнейших российских банков, которого не затронули санкции. Однако, рано или поздно это должно было случиться: 25 февраля текущего года данный банк попал под санкции со стороны ЕС, что стало причиной отключения от SWIFT, а также ограничения по операциям с валютой. Это, конечно, неприятно, но далеко не смертельно: основа бизнеса, в виде кредитных продуктов для населения, никак не пострадала, а банк продолжил наращивать свое присутствие на этом рынке.

📊 Результаты 1 квартала

📈 Чистый процентный доход вырос на 28% г/г и на 15% кв/кв.

📉 💵Чистый комиссионный доход сократился на 20% г/г и на 8% кв/кв. Снижение связано с высокой базой 1 квартала прошлого года, когда Тинькофф заработал большую разовую прибыль от денежных переводов за границу и других валютных операций. С учетом снижения ажиотажного спроса на трансграничные переводы, а также попадание под санкции, повторить успех в данном сегменте будет трудно.

📈 За вычетом валютных операций, комиссионный доход вырос на 36% г/г. Это еще раз подтверждает тот факт, что с органическим ростом у банка все в порядке.

📈 Чистая прибыль выросла на 58% кв/кв. Смотреть годовую динамику большого смысла нет, так как на фоне создания резервов чистая прибыль в 1 квартале прошлого года была близка к нулю.

💼❗️Объем кредитного портфеля вырос на 11% г/г. При этом доля просроченных кредитов выросла с 9,1% до 11,4%, что говорит об ухудшении качества заемщиков. Бизнес Тинькофф очень сильно завязан на кредитные продукты для физлиц, поэтому за его показателем просроченной задолженности нужно внимательно следить. Именно в этом месте кроется главный риск для бизнес-модели банка. Для сравнения, у Сбера этот показатель гораздо ниже и составляет всего 2,3%.

🧮 Сейчас Тинькофф оценивается в 18,1 годовых прибылей. Однако нужно понимать, что оценка частично искажена слабыми прошлогодними кварталами. Если экстраполировать результаты 1 квартала, заложив умеренный ежеквартальный рост в 10%, то форвардная оценка составит 8,6 годовых прибылей. Таким образом, если бы Тинькофф платил дивиденды по схеме Сбера (50% от ЧП), то форвардная дивидендная доходность к текущей цене могла бы составить чуть менее 6%.

Много это или мало при текущих темпах роста - каждый решает сам. Однако, нельзя забывать про риски, связанные с иностранной пропиской и техническими трудностями в выплате дивидендов. На мой взгляд, рынок их недооценивает.

#TCSG

⚠ Не является индивидуальной инвестиционной рекомендацией!

@investokrat

НАЧАТЬ ТОРГОВАТЬ

Может вас заинтересовать

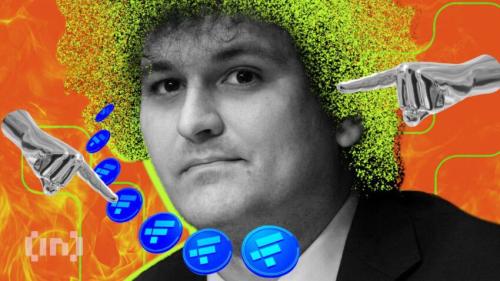

Топ-6 фильмов и сериалов о крахе FTX, над которыми уже ведется работа

19-02-2023, 16:15

Санкции Tornado Cash могут сказаться и на биткоине — DappRadar

23-08-2022, 13:15

P2E-проект STEPN перенесет штаб-квартиру в Гонконг

5-09-2022, 18:30